El presidente Biden, por su parte, expresó su confianza en que los negociadores llegarían a un acuerdo para evitar un catastrófico default

BLOOMBERGARTÍCULO RELACIONADO

Las empresas están haciendo fila para obtener financiamiento en los mercados de bonos “basura” y con grado de inversión, tratando de adelantarse a cualquier aumento de los rendimientos provocado por el estancamiento en las negociaciones sobre el techo de la deuda.

Pfizer colocó US$31.000 millones en bonos de alto grado, lo que se perfila como una de las mayores ofertas que se hayan realizado. Y a inicio de semana una docena de empresas vendieron casi US$15.000 millones.

Las empresas de capital de riesgo, por su parte, están acudiendo en masa a los mercados de financiamiento apalancado para obtener capital fresco para adquisiciones, y las ventas de bonos “basura” del mes ya van camino de triplicar al menos el nivel de todo mayo de 2022.

Según estrategas de Bank of America dirigidos por Yuri Seliger, las empresas que podrían haber pensado en endeudarse más adelante, en mayo o junio, podrían vender deuda ahora, ya que el Gobierno de Estados Unidos podría alcanzar los límites de endeudamiento el 1 de junio. Si los republicanos no acceden a elevar esos límites, EE.UU. podría incurrir en impago, lo que provocaría un aumento de los costos de endeudamiento en toda la economía.

“Los emisores no quieren correr el riesgo de que los mercados de capitales se vean perturbados a principios de junio, por lo que están optando por acudir al mercado ahora”, afirmó Steven Oh, responsable global de crédito y renta fija de Pinebridge Investments.

Según los estrategas de Bank of America, la emisión relativamente elevada podría influir en las primas de riesgo de grado de inversión. Los diferenciales de las empresas estadounidenses con grado de inversión se situaron en un promedio de 1,47 puntos porcentuales, su nivel más alto en una semana, según datos del índice Bloomberg.

El presidente Joe Biden y los líderes del Congreso tienen previsto reunirse el martes para seguir negociando un acuerdo que eleve el techo de la deuda. Los republicanos que lideran la Cámara de Representantes de Estados Unidos están presionando para que se produzcan fuertes recortes del gasto a cambio de que accedan a aumentar el techo de la deuda.

El presidente de la Cámara de Representantes de EE.UU., Kevin McCarthy, dijo que las negociaciones están “lejos de llegar a una conclusión”.

LOS CONTRASTES

- Steven OhResponsable global de crédito de Pinebridge Investment“Los emisores no quieren correr el riesgo de que los mercados de capitales se vean perturbados a principios de junio, por lo que están optando por acudir al mercado ahora”.

Las posiciones de Biden

El presidente Joe Biden, por su parte, expresó su confianza en que los negociadores llegarían a un acuerdo para evitar un catastrófico default, en un intento por tranquilizar a los mercados antes de partir en un viaje a Japón.“Estoy seguro de que lograremos el acuerdo sobre el presupuesto y que Estados Unidos no caerá default”, dijo Biden en la Casa Blanca, poco antes de partir a Hiroshima para una cumbre de líderes del G7.

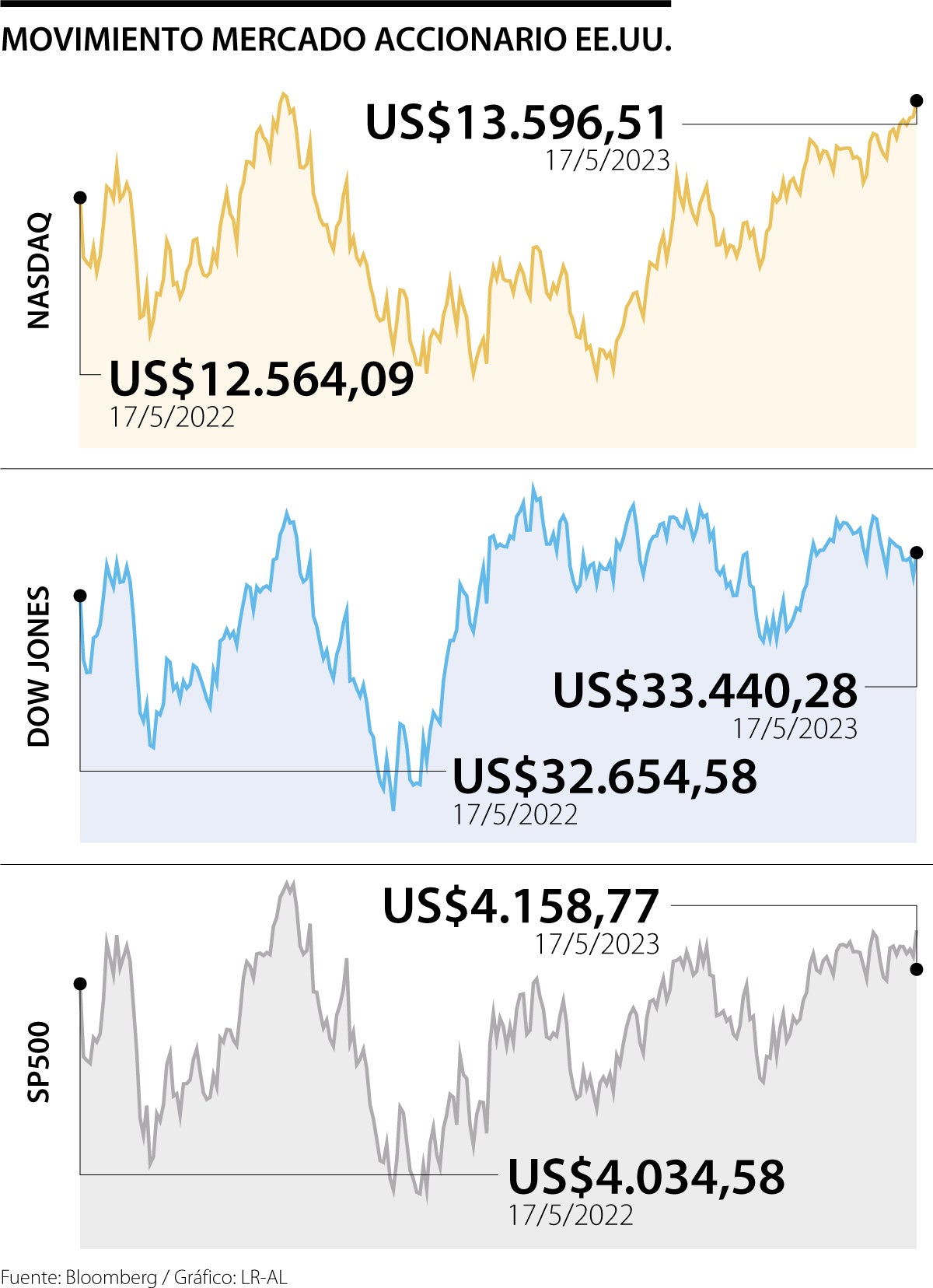

Tanto los legisladores como los funcionarios de la Casa Blanca expresaron un cauteloso optimismo luego de la reunión. Durante la jornada las acciones subieron y los bonos del Tesoro bajaron ante la esperanza de avances. Sin embargo, el Departamento del Tesoro advirtió que EE.UU. podría superar el límite de la deuda el 1 de junio. Los economistas alertaron que un default aumentaría los costos de endeudamiento, sacudiría los mercados y provocaría la pérdida generalizada de empleos.

Los estrategas de Bank of America, por su parte, prevén más de US$45,000 millones en ventas de bonos de alto grado esta semana, lo que podría ser la mayor cantidad desde la semana del 27 de febrero, cuando se vendieron US$46.000 millones.

Empresas con mucho dinero como Apple y Meta Platforms, matriz de Facebook, han vendido bonos este mes en el mercado de alto grado después de publicar sus resultados.

Hay alrededor de 15 operaciones en el mercado de valores respaldados por activos. Entre las empresas que buscan financiamiento se encuentran unidades de Hyundai Motor y Toyota Motor.

Los representantes de Apple, Meta, Hyundai y Toyota no respondieron a las solicitudes de comentarios, mientras que los representantes de Pfizer remitieron a Bloomberg a los comentarios públicos existentes.

Fuente: Larepublica.co